„Proizvodi privatnih robnih marki i dalje imaju ključnu ulogu, posebno u segmentu diskontne maloprodaje, dok promocije nastavljaju poticati rast unatoč tome što postaju kontroliranije i ciljane. Brendovi će se morati prilagoditi tim promjenama fokusirajući se na inovacije, kvalitetu i strateške promotivne aktivnosti kako bi zadržali svoju konkurentsku prednost na tim dinamičnim tržištima“, ističe Miroslav Tasić, direktor za Adriatic regiju u NIQ-u.

Piše: Dora Bedeković, Client Executive, NielsenIQ

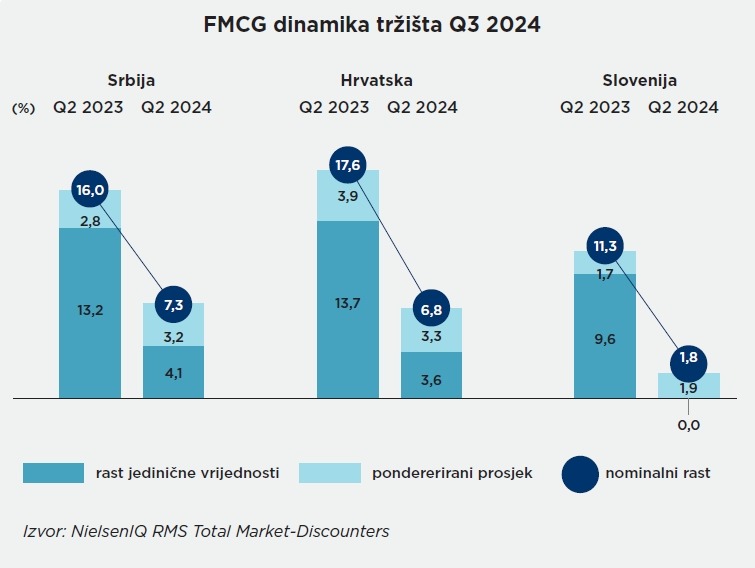

U trećem kvartalu 2024. industrija robe široke potrošnje u Adriatic regiji zabilježila je dodatan porast u odnosu na isto razdoblje prošle godine. U Hrvatskoj, FMCG tržište je pokazalo značajan rast vrijednosne prodaje, podržan kako povećanjem cijena tako i povećanjem volumena. Srbija je zabilježila snažan porast ukupne prodaje FMCG- a, potaknut kombinacijom većeg rasta jediničnih cijena te količnske prodaje. U istom razdoblju, FMCG industrija u Sloveniji imala je umjereniji porast vrijednosti, prije svega kroz povećanje količinske prodaje, dok su cijene ostale stabilne.

Koliki dio ovog rasta se može pripisati rastućem značaju proizvoda privatnih robnih marki i kontinuiranom utjecaju promotivnih aktivnosti u regiji?

U 2024. godini, FMCG industrija u Srbiji, Hrvatskoj i Sloveniji nastavlja doživljavati dinamične promjene koje su pod utjecajem ponašanja potrošača, promotivnih strategija i rastućeg utjecaja privatnih robnih marki (PL). Iako ove tri zemlje dijele neke regionalne trendove, svako tržište pokazuje jedinstvene karakteristike, oblikovane lokalnim ekonomskim uvjetima i navikama potrošnje.

„Proizvodi privatnih robnih marki i dalje imaju ključnu ulogu, posebno u segmentu diskontne maloprodaje, dok promocije nastavljaju poticati rast unatoč tome što postaju kontroliranije i ciljane. Brendovi će se morati prilagoditi tim promjenama fokusirajući se na inovacije, kvalitetu i strateške promotivne aktivnosti kako bi zadržali svoju konkurentsku prednost na tim dinamičnim tržištima“, ističe Miroslav Tasić, direktor za Adriatic regiju u NIQ-u.

HRVATSKA: URAVNOTEŽEN PRISTUP PROMOCIJAMA I RASTU PL-a

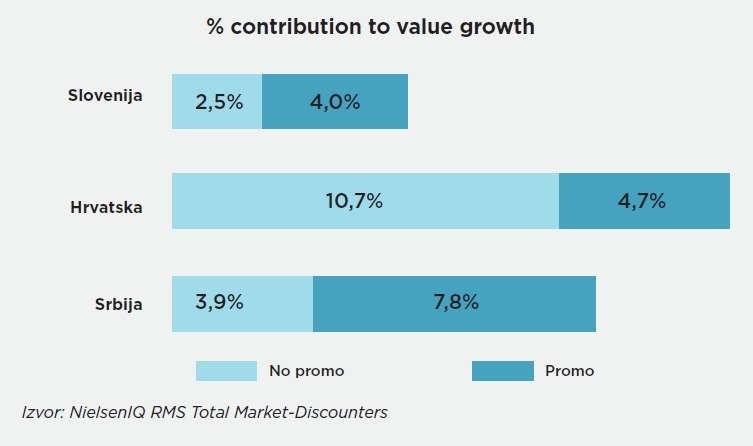

U Hrvatskoj, promocije nastavljaju biti jedan od pokretača rasta, imajući na umu da 39% hrvatskih potrošača aktivno traži promotivne ponude. Međutim, promotivna prodaja čini 29% ukupne FMCG prodaje, što je niži postotak u odnosu na europska tržišta poput Češke, gdje promo prodaja čini čak 53% ukupne FMCG prodaje. Ovo odražava oprezniji pristup promocijama, pri čemu su i proizvođači i trgovci selektivniji kako bi očuvali snagu brendova i profitabilnost.

Zanimljivo je da redovna, nepromotivna prodaja predstavlja glavni pokretač rasta u Hrvatskoj, čineći približno 70% rasta FMCG prodaje. Ovaj trend signalizira pomak prema stabilnijim strategijama određivanja cijena. Tržišni udio proizvoda privatnih robnih marki (PL) u Hrvatskoj usklađen je s prosjekom Istočne Europe te iznosi 20%.

U određenim kategorijama, poput brige za kućne ljubimce i papirnih proizvoda, PL proizvodi ostvaruju značajan udio, između 40 i 50 posto tržišta. Međutim, PL proizvodi su i dalje manje prisutni u kategorijama poput pića, proizvoda za održavanje kućanstva te proizvoda za osobnu njegu, gdje brendirani proizvodi i dalje dominiraju. Kako diskontni trgovci šire svoju prisutnost, očekuje se nastavak rasta PL proizvoda. Ipak, brendirani proizvodi i dalje čine najveći dio rasta vrijednosti na tržištu, koji je generiran porastom cijena.

SRBIJA: OTPORAN RAST UNATOČ EKONOMSKIM IZAZOVIMA

Promocije i dalje ostaju značajan pokretač rasta u Srbiji, gdje promotivna prodaja čini 38% ukupne FMCG prodaje u posljednjem MAT 2024, što je iznad prosjeka Adriatic regije. Ovo predstavlja rast od 3,4 postotnih bodova u odnosu na prethodnu godinu odražavajući stalnu važnost promocija na tržištu. Promocije su posebno važne u kategorijama poput papirnatih proizvoda i osnovnih namirnica (npr. ulje i šećer), gdje one služe kao jedini pokretač rasta.

U ovim segmentima nepromotivna prodaja bilježi pad. S druge strane, kategorije poput smrznute hrane te higijene i ljepote bilježe rast uglavnom kroz redovnu, nepromotivnu prodaju.

U istom razdoblju, proizvodi privatnih robnih marki (PL) stječu sve veću popularnost u Srbiji, čineći 13% FMCG tržišta. Iako je rast PL-a usporio u odnosu na prethodne godine, on ostaje snažan u kategorijama poput papirnatih proizvoda, proizvoda za brigu o kućnim ljubimcima i svježe hrane. Iako diskontni trgovci imaju manji udio na tržištu u odnosu na druge dvije zemlje Adriatic regije, njihov rast sugerira rastuće mogućnosti za PL proizvode na srpskom maloprodajnom tržištu.

SLOVENIJA: STABILAN RAST PRIVATNIH ROBNIH MARKI S NAGLASKOM NA VRIJEDNOST I KVALITETU

U Sloveniji promocije čine 26% vrijednosne prodaje FMCG industrije te rastu 2,3% u odnosu na prethodnu godinu, iako su još uvijek niže od prosjeka Adriatic regije. Promocije su posebno učinkovite u kategorijama hrane za kućne ljubimce i bezalkoholnih pića. Proizvodi privatnih robnih marki i dalje imaju ključnu ulogu u slovenskoj FMCG industriji, čineći 36% vrijednosne prodaje – stabilan udio s minimalnim fluktuacijama tijekom posljednjeg desetljeća.

PL proizvodi su posebno dominantni u kategorijama poput papirnatih proizvoda i smrznute hrane, te potiču rast vrijednostne prodaje u kategorijama svježe hrane i smrznute hrane. Međutim, njihov utjecaj na rast volumena u kategorijama mliječnih proizvoda, brige za kućne ljubimce i proizvoda za njegu djece, bio je negativan, što je pridonijelo općem padu volumena.

Glavni razlog kupovine PL-a u Sloveniji je percepcija da su jeftiniji od brendiranih proizvoda te uvjerenje da je njihova kvaliteta jednaka proizvodima poznatih brendova. Diskontni trgovci igraju važnu ulogu na tržištu proizvoda privatnih robnih marki, pri čemu PL proizvodi čine značajan dio njihove prodaje. Iako je udio privatnih marki ostao stabilan u Sloveniji tijekom posljednjih 10 godina, najveći dio rasta dogodio se prije 2014. godine, što sugerira zrelo tržište za PL proizvode.

TEHNOLOGIJA I TRAJNI PROIZVODI

U isto vrijeme, sektor Tehnologije i Trajni proizvodi (Tech and Durables) zadržao je stabilan rast vrijednosti u regiji, pri čemu je Srbija bila lider u rastu, a slijedile su je Hrvatska i Slovenija. „Opći pozitivan trend u sektoru Tech and Durables dodatno odražava otpornost potrošača i rastući zamah na tržištima Adriatica, uzimajući u obzir različite pokretače rasta u svakoj zemlji“, naglašava Tasić.

Kada je u pitanju Hrvatska, tržište je zabilježilo porast vrijednosti od 11,5% u posljednjih 12 mjeseci (MAT Q3 2024). Sektor malih kućanskih aparata ostvario je najveći rast od 20,1%. Hrvatsko tržište je značajno bilo pod utjecajem važnosti sportskih natjecanja u drugom kvartalu 2024., što je poboljšalo rezultate prodaje kategorije televizora. Međutim, u trećem kvartalu 2024. prodaja ove kategorije ponovno se izjednačila s onom iz istog kvartala prethodne godine.

Sektor velikih kućanskih aparata pokazao je sezonski rast u trećem kvartalu, prvenstveno pod utjecajem povećane potražnje za uređajima za hlađenje tijekom vrućih ljetnih mjeseci. Kategorija uređaja za hlađenje zabilježila je rast od 18%. Mali kućanski aparati rastu u svim proizvodnim grupama, no značajno veći rast zabilježen je kod uređaja za oblikovanje kose, zbog utjecaja životnog stila i inovacija.

Top 5 brendova, koji čine čak 63% tržišta, ostvaruju slabije rezultate u odnosu na tržišni rast. Najbrže rastuća skupina brendova rangirana je od 6. do 10. mjesta, s vrijednosnim udjelom od 12% na tržištu. Rast cijena usporio je tijekom 2024., a u trećem kvartalu gotovo je usklađen s istim razdobljem prošle godine. Kanal elektroničke maloprodaje (Electrical Retail) nadmašuje tržišni trend dok svi ostali kanali prodaje također rastu, ali nešto sporijim tempom.