Među gaziranim sokovima najprodavaniji je okus cole

Gazirani sokovi ostvaruju količinski rast prodaje u 2021. u odnosu na godinu prije, a najviše se prodaju sokovi s cola okusom – 72%, zatim s okusom naranče 13%, s okusom limuna / limete 7% te tonici koji drže 4% prodaje

Analizirala: Majda Babić, NielsenIQ

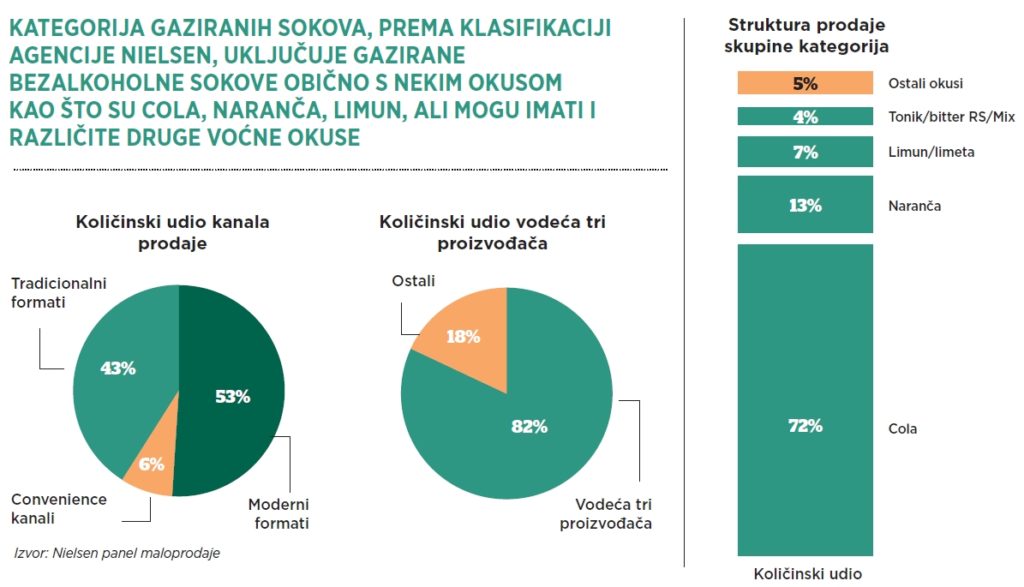

Kategorija gaziranih sokova, prema klasifikaciji agencije Nielsen, uključuje gazirane bezalkoholne sokove obično s nekim okusom kao što su cola, naranča, limun, ali mogu imati i različite druge voćne okuse. Gazirani sokovi dijele se također na regularne i one s manjim postotkom šećera (dijetalni, diet, light…).

Kategorija ne uključuje proizvode koji imaju 10% ili više sadržaja soka, točena bezalkoholna pića, sokove, dječje sokove, energetska pića, ledene čajeve, ledenu kavu kao ni gaziranu mineralnu vodu.

U 2021. godini, zaključno s prosincem, gazirani sokovi ostvaruju količinski rast prodaje u odnosu na godinu prije. Najviše se prodaju sokovi s cola okusom – 72%, zatim s okusom naranče – 13%, okus limuna / limete drži 7% prodaje, tonici 4% te razni drugi okusi 5%.

Kroz moderne formate prodaje se 53% količinske prodaje gaziranih sokova, tradicionalni formati prodaju 43% kategorije dok se kroz convenience dio proda 5% ukupne kategorije.

Vodeća tri proizvođača gaziranih sokova po količinskoj prodaji su abecednim redom: Pepsico, Sarajevski Kiseljak i The Coca-Cola Company.

Voćni sokovi biraju se prema okusu i kvaliteti sastojaka

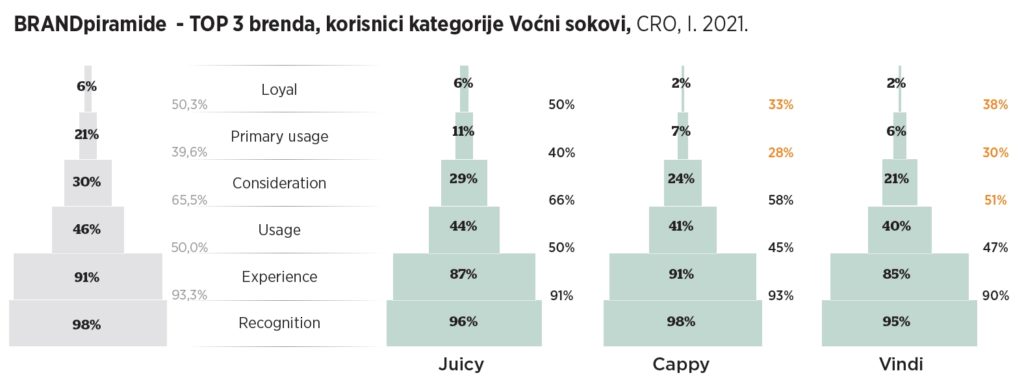

Među heavy korisnicima najčešće konzumirani brendovi voćnih sokova su Juicy, Cappy i Vindi – u posljednjih mjesec dana, 44% heavy potrošača je konzumiralo Juicy, 41% Cappy te 40% Vindi voćni sok

Analizirala: Antonija Bukvić-Letica, Research Assistant, Ipsos

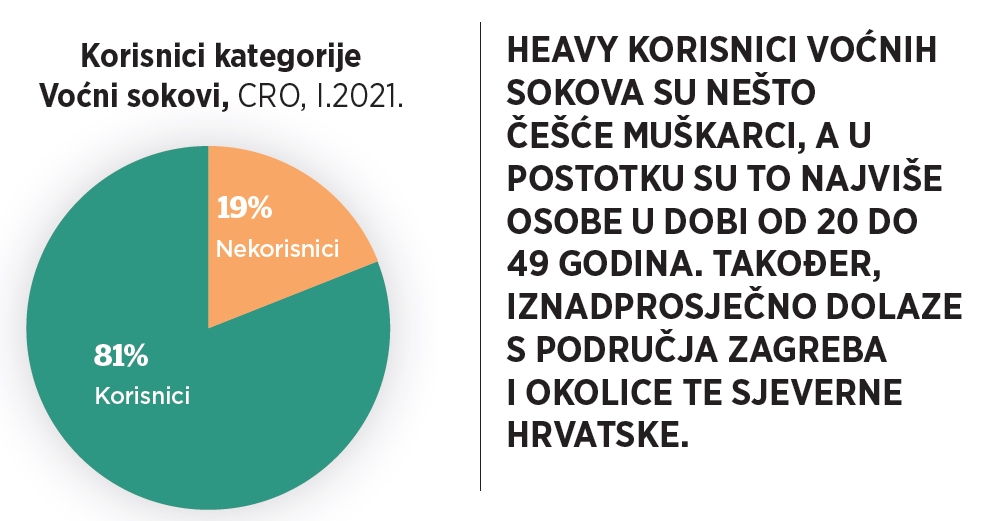

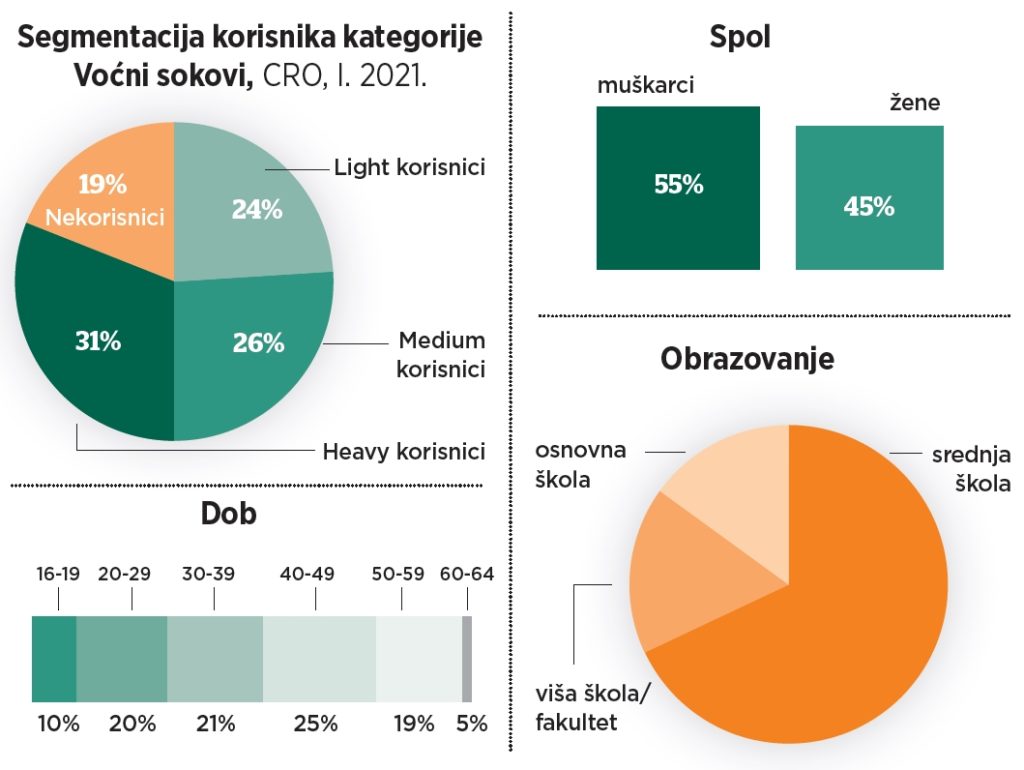

Među Hrvatima u dobi od 16 do 64 godine brojimo 81% potrošača koji barem ponekad konzumiraju voćne sokove, pokazuju podaci agencije Ipsos prikupljeni u BRANDpuls istraživanju u prvoj polovici 2021.

Daljnjom segmentacijom potrošača dobit ćemo 31% heavy korisnika, odnosno onih koji voćne sokove konzumiraju barem 4 do 6 puta tjedno, zatim 26% medium korisnika, odnosno onih koji konzumiraju voćne sokove jednom tjedno ili do tri puta mjesečno i 24% light korisnika, koji kategoriju konzumiraju jednom mjesečno ili rjeđe.

Nešto više od polovine heavy korisnika kategorije – njih 52% – smatra bitnim koji brend voćnih sokova kupuje.

NAJČEŠĆA DOB 20 – 49 GODINA

Heavy korisnici voćnih sokova su nešto češće muškarci, a u postotku su to najviše osobe u dobi od 20 do 49 godina. Također, iznadprosječno dolaze s područja Zagreba i okolice te Sjeverne Hrvatske. Promatrani potrošači su pretežito srednjeg obrazovanja te u braku s djecom. Gotovo četiri petine heavy korisnika voćne sokove bira prvenstveno prema okusu dok dvije trećine heavy korisnika pridaje važnost kvaliteti sastojaka u voćnim sokovima.

BRANDUSAGE

Osim općenitog praćenja kategorije voćnih sokova, unutar BRANDpuls istraživanja prate se i brendovi, tj. odnos potrošača prema brendu. Najvažniji indikator koji pratimo svakako je razina korištenja („usage“), marketinški indikator koji najbolje govori o vitalnosti brenda.

Praćenje korištenja je važno za procjenu potrošačke mase na koju u određenom trenutku možemo računati. Korisnici brenda su isti konzumirali u posljednjih mjesec dana. Među heavy korisnicima najčešće konzumirani brend voćnih sokova je Juicy. Iza njega slijede Cappy i Vindi. Preciznije, u posljednjih mjesec dana, 44% heavy potrošača je konzumiralo Juicy, 41% Cappy te 40% Vindi voćni sok.

Ponudite ravnotežu cijene, kreativnosti i dobrobiti za zdravlje i užitak

Zabava izvan doma ili granica vlastite zemlje ne čini se još sigurnom te brendovi mogu popuniti tu iskustvenu prazninu kroz poznate lokalne, ali i egzotične okuse

Nastavak promjena u ponašanju potrošača te njihov utjecaj na industriju hrane i pića globalno je prepoznat kao jedan od značajnijih tržišnih trendova. Uz negativne učinke onemogućenog ili ograničenog rada ugostiteljskih objekata, pred proizvođačima pića je i izazov dosezanja potrošača u njihovim domovima te odgovor na izmijenjene želje i potrebe.

Stoga brojna istraživanja nastoje uočiti ključne trendove u ponašanju potrošača, a velike kompanije njima nadograđuju svoje tržišne uvide i prilagođavaju svoju ponudu novim okolnostima.

Promjene ne staju samo na proizvodima, nego se odražavaju i kroz značajne prilagodbe poslovnih procesa, poput pojednostavljivanja i povećanja učinkovitosti opskrbnih lanaca. Što je potrošačima sada najvažnije pokazalo je i istraživanje “Globalni trendovi u sektoru hrane i pića” 2021. tvrtke Mintel, specijalizirane za analize tržišta.

Pandemija i s njom povezane ekonomske posljedice pozicionirali su vrijednost kao najvažniju motivaciju potrošača. Do vrijednosti potrošači dolaze kupujući cjenovno konkurentne proizvode koji udovoljavaju ključnim potrebama: okusu, kvaliteti, zdravlju, povjerenju i sigurnosti.

UŽIVANJE U UDOBNOSTI DOMA

U proteklom razdoblju potrošači su znatnu količinu vremena vremena provodili u vlastitim domovima, a taj će se trend zasigurno zadržati još neko vrijeme. Istraživanje je pokazalo da je njihov fokus na manjoj potrošnji te je 37% ispitanika od početka pandemije smanjilo kupovinu onoga što smatraju nevažnim. Istovremeno, potrošači pridaju veću važnost kategoriji hrane i pića.

Kako je pokazalo istraživanje Mintela, čak 41% europskih ispitanika u nadolazećem razdoblju nastavit će pripremati hranu i obroke te miksati pića kod kuće. S druge strane, svega 6% europskih potrošača odlučilo je da će nakon završetka pandemije Covid-19 češće izlaziti u ugostiteljske objekte. Osobnu potrošnju će obilježavati veća fleksibilnost budžeta, ali cjenovna osjetljivost će ostati kao dugoročni efekt te će, prema podacima istraživanja, za 50% potrošača cijena ostati jedan od glavnih faktora pri kupnji namirnica.

ŽELJA ZA EGZOTIČNIM OKUSIMA

Širenje ponude i opcija odgovarat će potrebama potrošača koji traže ravnotežu cijene, kreativnosti i dobrobiti za zdravlje i užitka. Brandovi mogu osnažiti svoju vezu s potrošačima prepoznajući njihove emocije. Zabava i užitak bit će osobito potrebni s obzirom na duga razdoblja izolacije. Čak 62% odraslih potrošača obuhvaćenih Mintelovim istraživanjem reklo je kako novac najradije izdvajaju upravo na užitke koji im pomažu u ovim izazovnim vremenima. Zabava izvan doma ili granica svoje zemlje ne čini se još sigurnom te brendovi mogu popuniti tu iskustvenu prazninu kroz poznate lokalne, ali i egzotične okuse.

SVE VAŽNIJA DRUŠTVENA ODGOVORNOST

Dok se tržište oporavlja, fokus potrošača se ponovno vraća na odgovorne poslovne prakse i iskustva, ali uz primjenu lekcija naučenih tijekom pandemije. Zajednica je teško pogođena Covidom-19 i postaje središte društveno odgovornog poslovanja. Tvrtke koje žele ulagati u budućnost širit će globalnu ponudu cjenovno prihvatljive i održive prehrane, uz odgovorne ciljeve i korištenje novih tehnologija.

TRANSPARENTNO POSLOVANJE

Detaljnija komunikacija o sastavu proizvoda, poslovnim procesima, preuzetim održivim obavezama i transparentnost u određivanju cijena pridonijet će percepciji dobivene vrijednosti za cijenu. Pobjedničku kombinaciju će predstavljati stvaranje „vrijednosti uz vrijednost“. Brendovi koji osiguraju vrijednost za novac, a pritom posluju održivo bit će pobjednici u post pandemijskom razdoblju.