Plaćanje karticama ima jasne prednosti za potrošače, a to su da ne moraju nositi veću količinu novca i da mogu plaćati s odgodom, u slučaju kreditnih kartica, a negativna strana su troškovi koje nosi kartica, odnosno sigurnosni rizici

Piše: Krešimir Lipovšćak, Partner, Crowe

Prema procjenama Europske komisije, oko 60% građana EU ne koristi, odnosno nema kreditne i debitne kartice. No plaćanje karticama ima jasne prednosti za potrošače, a to su da ne moraju nositi veću količinu novca i da mogu plaćati s odgodom (u slučaju kreditnih kartica). Negativna strana kartica su troškovi koje nosi kartica, odnosno sigurnosni rizici.

S druge strane, trgovcima kartice donose veću potrošnju (tu nije nebitan psihološki moment da potrošač nema osjećaj da troši kada plaća karticom), a negativna strana za trgovce su, naravno, naknade koje plaćaju u pravilu bankama za prihvat kartica. U Hrvatskoj i EU dolazi do brojnih novosti vezano za korištenje kartica. Nije tajna da krajem ove godine, nakon više od četrdeset godina, legendarna American Express kartica odlazi u povijest u Hrvatskoj. Ostaje samo jedan ekskluzivni izdavatelj kartica u Hrvatskoj s Diners karticom. Na razini Europske unije, također ima zanimljivosti kada su u pitanju kreditne i debitne kartice, a što, naravno, ima posljedice u Hrvatskoj.

TRŽIŠTE KARTICAMA U EU I EGP

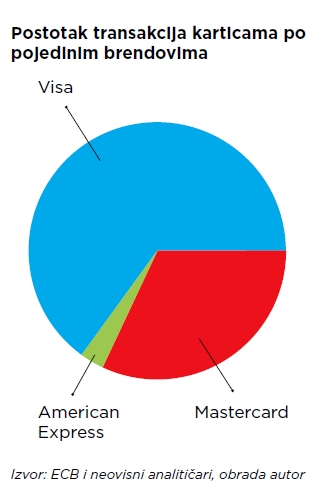

Prema nekim podacima, na razini Europske Unije, odnosno Europskog gospodarskog prostora (EGP), oko 50% bezgotovinskih transakcija su transakcije s kreditnim i debitnim karticama. Nadalje, prema podacima Europske centralne banke i neovisnih kuća, vrijednost transakcija plaćenih karticama u EU, odnosno EGP, iznosila je 2,9 trilijuna eura u 2016. godini. Te transakcije, prema zastupljenim brendovima, prikazane su u grafu. Dakle, pojednostavljeno rečeno, cijelo tržište plaćanja karticama drže Visa i Mastercard, iako se ta činjenica posljednjih godina mijenja novim market disrupterima. Ti disrupteri izravno povezuju trgovca i kupca bez korištenja kartice i već uzimaju zamah u nekim zemljama EU.

KAŽNJAVANJE MASTERCARDA

S obzirom na sve navedeno, nije niti čudno da je Europska komisija poklonila pozornost kartičnim plaćanjima. Još početkom godine, MasterCard je kažnjen s preko pola milijarde eura zbog kršenja pravila koja štite tržišno natjecanje. Mastercard (zajedno s Maestrom) je drugi po broju korisnika i transakcija u EU. Problem je bio što je Mastercard sprječavao trgovca da koristi banke u drugim zemljama EU koje su imale niže naknade, što je EU smatrala da šteti i trgovcima i potrošačima. Prema MasterCardovim pravilima, banke nude kartična plaćanja, odnosno kartice pod zajedničkim brendovima, Mastercard i Maestro.

Mastercard je platforma pomoću koje poslovne banke izdaju kartice, brinu za plaćanje kao i prijenos novca na račun banke trgovca. Kada potrošač koristi debitnu ili kreditnu karticu u dućanu ili online, banka trgovca (tzv “acquiring bank”) plaća međubankovnu naknadu, tzv. “interchange fee” banci nositelja kartice (banka izdavatelj). Acquiring bank prebacuje tu naknadu na trgovca koji tu naknadu, kao i ostale troškove, uključuje u konačnu cijenu za sve potrošače, pa i one koji ne koriste kartice. Mastercardova pravila su obvezivala acquiring banks da primjene naknade zemlje u kojoj se nalazi trgovac.

Prije 9. prosinca 2015., kada je Uredba o međubankovnim naknadama za platne transakcije na temelju kartica uvela limite, naknade su znatno varirale u EU. Zbog toga trgovci u zemljama s visokim naknadama nisu imali koristi od nižih naknada koje je nudila acquiring bank u nekoj drugoj zemlji članici. Prema stavu komisije, trgovci su platili daleko više naknada jer nisu mogli slobodno birati banku. Kršenje je trebalo prestati uvođenjem nove regulative kada je MasterCard promijenio pravila. Uredbom su naknade ograničene na 0,2% na debitne kartice i 0,3% na kreditne kartice. Ostalo je, naravno, pitanje kartica koje su izdane izvan EU. EU komisija je smatrala da takvi slučajevi podliježu istim pravilima. To bi bio, npr. slučaj američkog turista koji kupuje maslinovo ulje u Hrvatskoj.

NOVE OBVEZE VISE I MASTERCARDA

Drugi korak EU je poduzela krajem travnja kada je Europska Komisija tražila od Mastercarda i Vise da snize takve naknade za kartice korisnika izvan EU.

I Visa i Mastercard su se obvezali do ove jeseni sniziti naknade i to kako slijedi:

Za kartična plaćanja (“Card Present Transactions”):

• 0.2% vrijednosti transakcije za debitne kartice

• 0.3% vrijednosti transakcije za kreditne kartice.

Za online plaćanja (“Card Not Present Transactions”)

• 1.15% za debitne kartice

• 1.50% za kreditne kartice.

Te obveze bi trebale vrijediti sljedećih pet i pol godina i tiču se Mastercard, Maestro, Visa, Visa Electron i V-PAY kreditnih, odnosno, debitnih kartica.

OSTALE NOVOSTI OD JESENI

Ostale novosti donosi Direktiva o platnim uslugama na unutarnjem tržištu koja je postala dijelom nacionalnih zakonodavstava od 13. siječnja 2018., no neke najbitnije odredbe stupaju na snagu u rujnu ove godine.

Način naplaćivanja naknade

Prema ovoj direktivi, od rujna ove godine za debitne, odnosno, kreditne kartice koje koriste potrošači za osobne potrebe i koje se vežu uz osobne bankovne račune i koriste se za kupnju robe i usluga za potrošače, trgovci ne smiju dodatno zaračunavati naknade, tj. ne smiju naknadu prebaciti na potrošača. To je bila praksa kod rezervacije aviokarata i nekih drugih djelatnosti u Hrvatskoj i u drugim zemljama. U Danskoj, primjerice, takvu praksu imaju restorani i taksisti. Za korporativne kartice koje su izdane na ime firme za poslovnu kupovinu i vežu se uz bankovni račun firme, takva zabrana ne vrijedi.

Autorizacija/Potvrda plaćanja

Nadalje, direktiva donosi pojačanu sigurnost, odnosno autorizaciju plaćanja na dva nivoa – drugim riječima to je postupak provjere da je kupac koji kupuje na webshopu pravi vlasnik kartice. Provjera se sastoji od tzv. poznatog podatka, npr. broj kartice te OTP-a ili koda. Moguć je također osobni faktor, npr. biometrijski (otisak prsta, prepoznavanje lica, itd). Važno je, naravno, da trgovci ne trebaju sami ništa poduzeti, već izdavatelji kartica.

Postoje i izuzeci od obveze autorizacije, a to su:

• članarine, pretplate (kontinuirana plaćanja)

• beskontaktne kartice do 50 eura kod jednokratnog plaćanja, odnosno 150 eura ukupno

• daljinsko plaćanje male vrijednosti pod uvjetom da ne prelazi 30 eura, a ukupni iznos ne prelazi 100 eura

• parkirni aparati, plaćanje cestarine

• plaćanje samom sebi.

Bjanko autorizacija plaćanja Novim je pravilima predviđena i zaštita potrošača ukoliko se iznos transakcije ne zna unaprijed. Često rent a car i hoteli zadržavaju pravo teretiti karticu kao svojevrsno osiguranje. Od sada nema takvih bjanko terećenja, već potrošač mora odobriti točan iznos. Trgovac će smjeti blokirati iznos na računu potrošača ako je on odobrio točan iznos terećenja. Banka potrošača može prenijeti sredstva tek nakon odobrenja točnog iznosa.

Također, osigurana su prava u slučaju transfera izvan EU ili u valutama koje nisu iz EU. Konačno, kod rizika prevare iznos koji potrošač mora snositi smanjen je na 50 eura. Zaključno, zamisao novih pravila je da štite i trgovce i potrošače i da promoviraju bezgotovinska plaćanja te otvaraju put i drugim ponuđačima bezgotovinskih plaćanja te da smanje prijevare i pranje novca. Nadamo se da ćemo sve ove pozitivne učinke vidjeti i u Hrvatskoj.