U prethodnim godinama došlo je do poreznih rasterećenja i to snižavanjem porezne stope poreza na dobit s 20% na 18% za poduzetnike koji ostvaruju prihode iznad 3 milijuna kuna, a za porezne obveznike koji ostvaruju prihode do 3 milijuna kuna stopa poreza snižena je na 12%

Piše: Krešimir Lipovšćak, Partner, Crowe Hrvatska

Možda naslov zvuči kao izlizana reklama za jesensko sezonsko sniženje, no Vlada doista promišlja o sljedećem krugu porezne reforme. Ta reforma nije drastična kako bismo se nadali, no svejedno veseli. Što se tiče mjera, odnosno poticaja za održanje radnih mjesta, na snazi je i dalje mjera, odnosno potpora za skraćivanje radnog vremena. Ta potpora vrijedi do 31.12.2020., a cilj joj je da radnik dobiva plaću kao da radi puno radno vrijeme (iako ne radi), a razliku doplaćuje država. Vezano za državu, odnosno Vladu, vratimo se na poreznu reformu koja obuhvaća tri glavna poreza i neke administrativne olakšice vezane uz blagajnički maksimum.

ZAKON O POREZU NA DOBIT

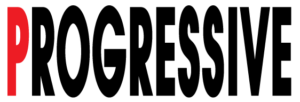

U prethodnim godinama došlo je do poreznih rasterećenja i to snižavanjem porezne stope poreza na dobit s 20% na 18% za poduzetnike koji ostvaruju prihode iznad 3 milijuna kuna, a za porezne obveznike koji ostvaruju prihode do 3 milijuna kuna stopa poreza snižena je na 12%. U četvrtom krugu poreznog rasterećenja, dakle od 2020. godine, podignut je prag za plaćanje poreza na dobit po stopi od 12% s 3 milijuna kuna na 7,5 milijuna kuna.

Prema prijedlogu porezne reforme koja bi stupila na snagu 1.1.2021. predviđena je mogućnost daljnjeg poreznog rasterećenja za male i srednje porezne obveznike koji ostvaruju prihode do 7,5 milijuna kuna i to smanjenja porezne stope poreza na dobit s 12% na 10%.

Nadalje, s obzirom na izmjene propisa o oporezivanju dohotka (tu temu obrađujemo u poglavlju niže) koji predviđa smanjenje porezne stope za dohodak od kapitala ostvaren po osnovi dividendi i udjela u dobiti s 12% na 10%, radi izjednačavanja poreznog položaja inozemnih dioničara i članova društva koji nisu fizičke osobe, prijedlog je smanjiti stopu poreza po odbitku s 12% na 10%. Međutim, treba podsjetiti da je do 29.2.2012. ta stopa bila nula, odnosno nije postojalo oporezivanje dividendi/udjela u dobiti.

BLAGAJNIČKI MAKSIMUM

Problem, odnosno pitanje blagajničkog maksimuma je nešto s čime se suočavaju svi u maloprodaji. Od uvođenja fiskalizacije 2013. godine Porezna uprava smatra da su vidljivi pozitivni pomaci fiskalizacije u gotovo svim djelatnostima, što je opravdalo potrebu donošenja Zakona o fiskalizaciji u prometu gotovinom. Jedan od ciljeva Zakona bio je propisati kada i pod kojim uvjetima obveznici fiskalizacije, odnosno poduzetnici, prikupljenu gotovinu moraju polagati na račune u bankama pa su tako propisani kriteriji o visini blagajničkog maksimuma. Zakonom je propisano da se visina blagajničkog maksimuma određuje u skladu s veličinom poduzetnika.

Visinu blagajničkog maksimuma određenu Zakonom obveznik fiskalizacije dodatno propisuje pravilnikom, pri čemu vodi računa o potrebama za gotovim novcem u svom redovnom poslovanju te o svojim mogućnostima i uvjetima čuvanja gotovog novca. Tijekom godina primjene fiskalizacije pokazalo se da zakonski propisana visina blagajničkog maksimuma utječe na rezultate poslovanja poduzetnika. Naime, sukladno Zakonu, poduzetnici su obvezni položili utržak gotovog novca iznad propisanog iznosa blagajničkog maksimuma na bankovni račun, pri čemu mogu imati povećane troškove.

Budući da je visina blagajničkog maksimuma propisana Zakonom, pri čemu nije moguće pratiti eventualne promjene nastale kod poslovanja poduzetnika, posljedično se ni ne može brzo reagirati na donošenje drugačijih visina blagajničkog maksimuma koje su prilagođene poduzetnicima. S obzirom da nije moguće predvidjeti sve djelatnosti, odnosno njihove specifičnosti vezane uz potrebe za gotovim novcem, prijedlog je iznaći način da se što fleksibilnije i što brže reagira na promjene koje prate poslovanje poduzetnika. Stoga će blagajnički maksimum biti propisan pravilnikom koji se lakše i brže može mijenjati nego zakon.

PDV

Cilj Zakona je usklađivanje s nizom direktiva Vijeća EU-a, a radi proširenja primjene posebnog postupka oporezivanja za telekomunikacijske usluge, usluge radijskog i televizijskog emitiranja i elektronički obavljene usluge na sve usluge i na prodaju dobara na daljinu unutar EU-a, ukidanja oslobođenja od plaćanja PDV-a za male pošiljke uvezene u EU čija je vrijednost manja od 22 eura te izjednačena primjenom oslobođenja od PDV-a u pogledu obrambenih mjera u okviru NATO-a. Također, cilj je olakšavanje poslovanja poreznim obveznicima kroz proširenje mogućnosti primjene obračunske kategorije PDV-a pri uvozu jer porezni obveznici neće trebati angažirati financijska sredstva za plaćanje PDV-a pri uvozu. Podsjećamo da termin uvoz znači uvoz iz tzv. trećih zemalja (npr. SAD, Kina, Koreja). I najbitnija novost je olakšavanja poslovanja poduzetnicima povećanjem praga za primjenu postupka oporezivanja prema naplaćenim naknadama sa 7,5 na 15 milijuna kuna.

POREZ NA DOHODAK

Tema poreza na dohodak sve veseli jer se tiče osobnih financija. Za sada, nažalost, nije predviđeno dizanje visine osobnog odbitka. Provođenjem prethodna četiri kruga porezne reforme u proteklim godinama ostvareno je određeno porezno rasterećenje dohotka za sve građane i poduzetnike. Među ostalim, to se odnosi na povećanje osnovnog osobnog odbitka s 2.600,00 kn na 4.000,00 kn mjesečno, ukidanje porezne stope od 40% te širenje raspona za oporezivanje poreznom stopom od 24% do 360.000,00 kuna godišnje. Smanjeno je porezno opterećenje rada mladih osoba po osnovi dohotka od nesamostalnog rada za 100% za mlade do 25 godina života i za 50% za mlade od 26 do 30 godina života, a doneseno je i nekoliko mjera vezanih uz smanjenje administrativnog opterećenja poduzetnika.

Tema poreza na dohodak sve veseli jer se tiče osobnih financija. Za sada, nažalost, nije predviđeno dizanje visine osobnog odbitka

Novim krugom reforme predloženo je snižavanje poreznih stopa s 24% na 20%, odnosno s 36% na 30%, te s 12% na 10% koje se primjenjuju pri oporezivanju godišnjih i konačnih dohodaka (stopa od 12% tiče se u pravilu dividende, kamata i kapitalnih dobitaka) te paušalnog oporezivanja djelatnosti. Umanjenjem obveze poreza na dohodak direktno bi se utjecalo na povećanje raspoloživog novca u džepovima građanja i na potrošnju osobito u FMCG sektoru. Uvođenjem nacionalne naknade za starije osobe te uređivanjem ostvarivanja prava trebat će i definirati porezni tretman te naknade.